研发费用加计扣除政策中其他费用的相关提醒

随着研发费用加计扣除政策逐步普及和众知,越来越多的企业家也开始进行申报加计扣除政策,获得研发费用奖励。再申报研发费用加计扣除政策时,也不时会出现很多问题。今天,上海联贝小编就给*讲述一下再研发费用加计扣除政策中其他费用的4个提醒。希望能对*有所帮助。

研发费用加计扣除政策中其他费用的提醒一:单个研发项目应单独计算。

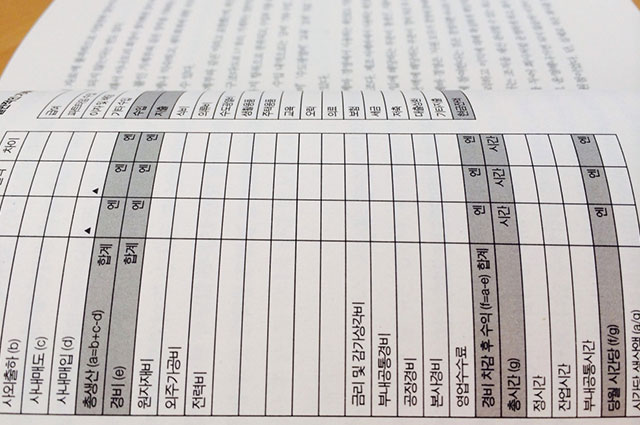

企业在一个纳税年度内进行多项研发活动的,应按照不同研发项目分别归集可加计扣除的研发费用。

其他相关费用限额=《通知》*条*项允许加计扣除的研发费用中的第1项至第5项的费用之和×10%/(1-10%)。

当其他相关费用实际发生数小于限额时,按实际发生数计算税前加计扣除数额;当其他相关费用实际发生数大于限额时,按限额计算税前加计扣除数额。

研发费用加计扣除政策中其他费用的提醒二:其他费用是采用正列举的方式。

其他相关费用指与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费,职工福利费、补充养老保险费、补充医疗保险费。

研发费用加计扣除政策中其他费用的提醒三:限额10%加计扣除。

其他费用,此类费用总额不得超过可加计扣除研发费用总额的10%。

高新技术企业研发费用中的“其他费用”,包括技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、论证、评审、鉴定、验收费用,知识产权的申请费、注册费、代理费,会议费、差旅费、通讯费等。

此项费用一般不得超过研究开发总费用的20%,另有规定的除外。

研发费用加计扣除政策中其他费用的提醒四:办公费不可以加计扣除。

由于“其他费用”是采用正列举的方式,不在列举范围之内的一律不得加计扣除。

研发发生的办公费可不以加计扣除。

以上就是针对相关内容的简要介绍,想进一步了解更多的内容就关注我们上海联贝吧。

最新评论