如何通过股权转让方式来激励员工?

- 提问人:匿名

2022-07-11 05:50

如何通过股权转让方式来激励员工?股权转让是非上市公司常用的授予激励对象股权的一种方法,即直接由公司原股东或创始人作为转让方与激励对象(受让方)签订股权转让协议即可。

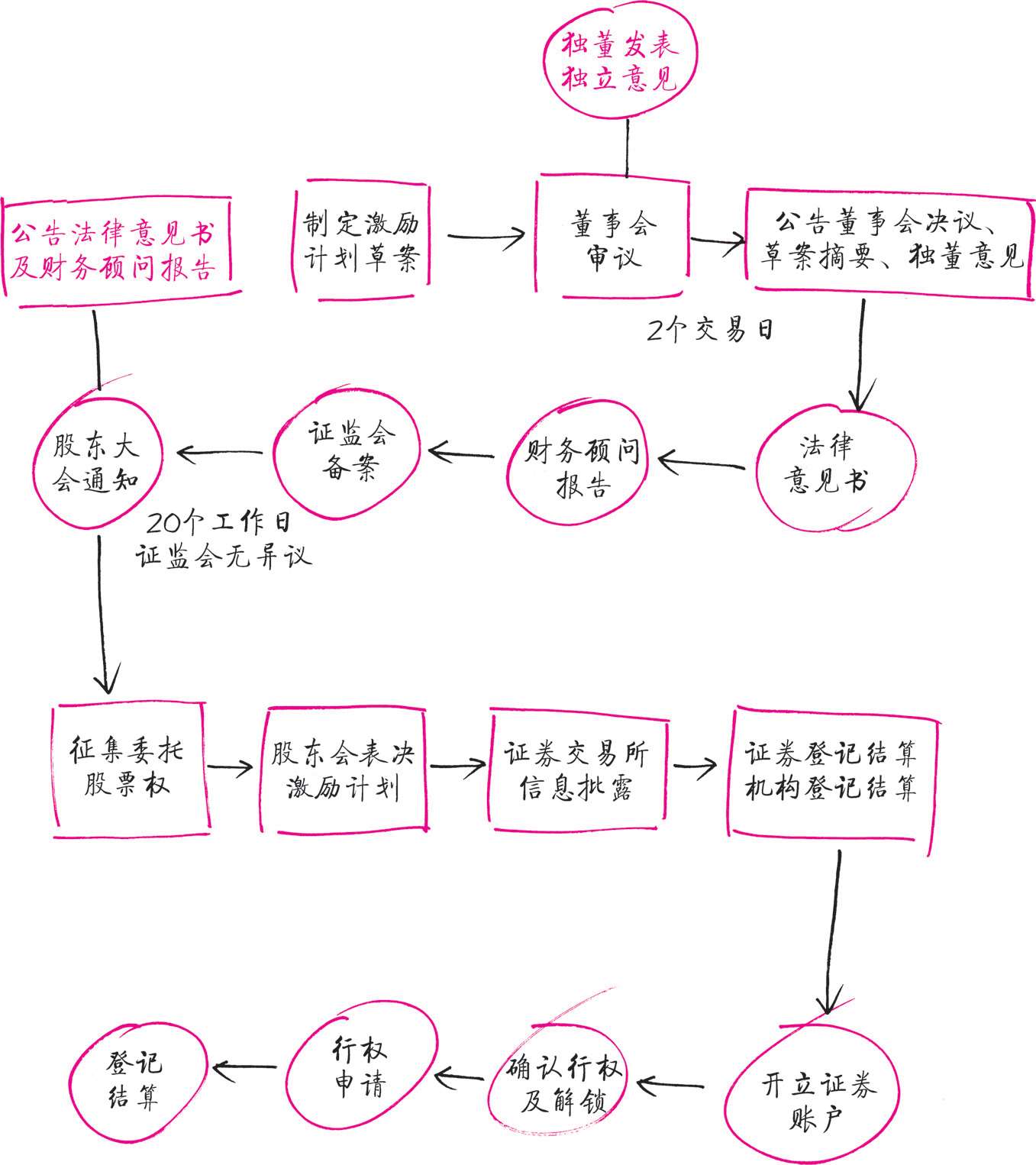

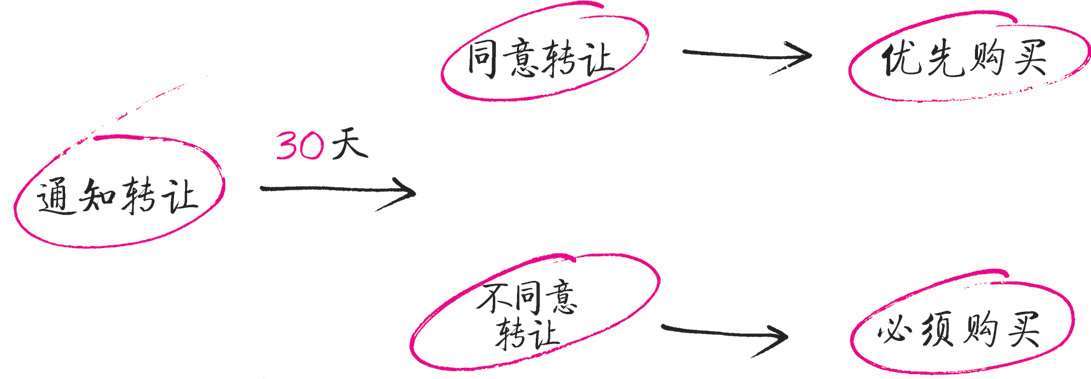

在决策程序上,与上市公司烦琐的审批流程不同(如图1.1所示),非上市公司在股权转让时仅受原股东优先购买权的影响。为确认其他股东放弃优先购买权,同时也为了满足工商变更登记的操作要求,应当召开股东会会议,如图1.2所示。

非上市公司实施股权激励计划时应当尤其关注股东优先购买权及股东优先认购权的要求。根据《公司法》第三十四条规定:“公司新增资本时,股东有权优先按照实缴的出资比例认缴出资。”《公司法》第七十一条规定:“股东向股东以外的人转让股权,应当经其他股东过半数同意。股东应就其股权转让事项书面通知其他股东征求同意,其他股东自接到书面通知之日起满三十日未答复的,视为同意转让。其他股东半数以上不同意转让的,不同意的股东应当购买该转让的股权;不购买的,视为同意转让。经股东同意转让的股权,在同等条件下,其他股东有优先购买权。两个以上股东主张行使优先购买权的,协商确定各自的购买比例;协商不成的,按照转让时各自的出资比例行使优先购买权。”

图1.1 上市公司股权激励计划流程

图1.2 非上市公司股权转让决策流程图

关于同等条件的认定在实践中很容易产生分歧。如在上海盛华企业投资发展有限公司诉倪鸣、上海捷轻通讯设备制造有限公司、吴韧股权转让侵权纠纷上诉案中,倪鸣将其在昌华公司中83%的股权转让给捷轻通讯设备制造有限公司和吴韧,约定转让给两名受让方的价款均为1元人民币,但两受让方需承继转让方的债务。另一股东盛华企业投资发展有限公司起诉要求按照1元的价格分别优先购买上述股权。法院审理认为,盛华公司对股东优先购买权行使的同等条件存在误读——同等条件不仅限于货币价款,还包括其他义务,如承继债权、交付特定物等。因此驳回了原告的诉讼请求。为规范实践中对“同等条件”的认定,《最高人民法院关于适用〈中华人民共和国公司法〉若干问题的规定(四)》的征求意见稿也进一步提出:“‘同等条件’应当综合股权的转让价格、付款方式及期限等因素确定”。

因此,公司在股权激励计划实施前务必保证以股东会或直接签订股东会决议的形式,令其他股东均放弃优先购买权或优先认购权,否则可能存在授予股权的转让协议或增资协议被撤销或被认定无效的法律风险。

股权交易的税负问题

以股权转让方式授予激励对象股权时,还需要注意股权交易的税负问题。

如果法人股东向激励对象转让股权的,应按照25%税率缴纳企业所得税。企业转让股权收入,应于转让协议生效、且完成股权变更手续时,确认收入的实现。转让股权收入扣除为取得该股权所发生的成本后,为股权转让所得。企业在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额;企业取得股权转让收入,不论是以货币形式还是非货币形式体现,一般情况下,均应一次性计入确认收入的年度计算缴纳企业所得税。

如果自然人股东向激励对象转让、赠与股权的,根据《股权转让所得个人所得税管理办法(试行)》第四条规定,应纳税所得额=股权转让收入-股权原值-合理费用。税率按财产转让所得缴纳个人所得税,即20%。

需要特别注意的是,非上市公司以股权转让的方式进行激励时,有时会采用股权赠与的方式,或以极低的价格转让股权。此时可能存在转让价格被税务部门认定明显偏低并予以调整的情况。主要包括:转让收入低于股权对应的净资产份额的;转让收入低于初始投资成本或低于取得该股权所支付的价款及相关税费的;转让收入低于相同或类似条件下同一企业同一股东或其他股东股权转让收入的;转让收入低于相同或类似条件下同类行业的企业股权转让收入的;不具合理性的无偿让渡股权或股份;主管税务机关认定的其他情形。

一旦被认定为转让价格明显偏低,税务部门可以进一步对转让价款重新核定,并以核定价格计算税款。税务部门的核定方式主要有两种:一种是净资产核定法,即股权转让收入按照每股净资产或股权对应的净资产份额核定。另一种是类比法,参照相同或类似条件下同一企业同一股东或其他股东股权转让收入核定;或参照相同或类似条件下同类行业企业股权转让收入核定。

当然,赠与股权作为股权转让的特殊情形,在一些特定情况下是不需要缴纳个人所得税的:如继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹,以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人。

实践中,人们往往选择以有限合伙企业作为股权激励的持股公司。这一选择大部分是出于税负的考虑。但实践中,对于有限合伙的自然人投资者股权转让所得到底是按照“财产转让所得”缴纳20%个人所得税,还是比照个体工商户的“生产、经营所得”应税项目,适用5%~35%累进税率缴纳个人所得税,操作很不统一。

2000年出台的《关于个人独资企业和合伙企业投资者征收个人所得税的规定》明确了财产转让收入减除成本、费用后的余额作为投资者个人的生产经营所得,那么似乎应当适用5%~35%的累进税率。但由于该文件出台得比较早,在2001年国家税务总局《关于〈关于个人独资企业和合伙企业投资者征收个人所得税的规定〉执行口径的通知》中,又明确规定股息、红利不并入合伙企业收入,那么据此该部分收入似乎又应按照20%缴纳个人所得税。所以虽然实践中普遍以有限合伙作为持股企业,但其在税负上的优越性,仍然有待政策、法规的进一步明确或否定。

面对以上潜在的税负成本,非上市公司的股权激励时机选择应充分考虑公司净资产情况,尽可能在公司净资产较低的时候完成激励股权的分配以降低税负成本。同时,在制订股权激励方案时,应当充分考虑税收成本。当股权转让方式的税负较高时,考虑选择由激励对象出资通过自有资金增资扩股方案降低税负。

引用资料:惊!竟然还能这么选择西安代理记账公司

解决时间:2022-07-11 08:21

郑重提示:线上咨询不能代替面谈,财税顾问建议仅供参考!